Wenn du auf der Suche nach einer N26-Alternative bist, solltest du dir diese Konten ansehen:

- Revolut bietet eine intuitive Benutzeroberfläche und Funktionen wie Budgetierungstools und Echtzeitbenachrichtigungen, die eine ausgezeichnete Benutzererfahrung darstellen.

- Vivid Money bietet innovative Funktionen für digitale Bankkunden, einschließlich flexibler Kostenmodelle und Investitionsmöglichkeiten in Aktien, ETFs und Kryptowährungen.

- Holvi richtet sich an Selbstständige und kleine Unternehmen und bietet integrierte Buchhaltungsfunktionen und eine transparente Gebührenstruktur.

- Tomorrow setzt auf Nachhaltigkeit und bietet Kontomodelle mit einem starken Fokus auf ökologische Verantwortung, unterstützt durch ein “Rounding Up”-Feature für Klimaprojekte.

Im folgenden Artikel werden wir diese und andere Alternativen zu N26 detailliert analysieren, um dir bei der Auswahl der passenden Banklösung zu helfen, indem Kosten, Funktionen, Sicherheitsmerkmale, Kundenservice und Nachhaltigkeitsaspekte beleuchtet werden.

[toc]

Was ist eine N26-Alternative?

Eine N26-Alternative ist eine digitale Bank, typischerweise eine Neobank oder Direktbank, die ihre Bankdienstleistungen primär über mobile Apps und Online-Plattformen anbietet und auf ein physisches Filialnetz verzichtet. Im Vergleich zu N26 differenzieren sich diese Anbieter durch spezifische Konditionen bei Kontoführungs- und Abhebungsgebühren, angebotene Zinsen auf Guthaben oder Dispokredite, den Funktionsumfang der Banking-App und die Verfügbarkeit und Art des Kundenservices.

Typische Alternativen zeichnen sich durch eine transparente Gebührenstruktur und benutzerfreundliche Mobile Banking Apps aus. Sie bieten innovative Banking-Lösungen wie digitale Kontoführung und Kartenangebote. Eine Einlagensicherung und die Nutzung von Fremdwährungen sind wichtige Merkmale. Flexibilität und ein robuster Kundenservice, der bei Fragen oder Problemen zur Seite steht, spielen ebenfalls eine entscheidende Rolle.

Die besten N26 Alternativen im direkten Leistungsvergleich

Die besten N26-Alternativen im direkten Leistungsvergleich zeigen deutliche Unterschiede bei Kosten, Funktionen und Zielgruppen. Diese Übersichtstabelle hilft dir, schnell die passende Alternative zu finden:

| Anbieter | Kontoführung | Besonderheit | Girocard | Weltweit abheben |

|---|---|---|---|---|

| C24 Bank | 0 € | 1,5 % p.a. Guthabenzins | Kostenlos | 4x kostenlos/Monat |

| Trade Republic | 0 € | 2,0 % p.a. auf Guthaben | Nein | Ab 100 € kostenlos |

| ING | 4,90 €/Monat* | Extra-Konto mit Zinsen | 1,49 €/Monat | Eurozone kostenlos |

| DKB | 4,50 €/Monat* | Weltweit kostenlos (Aktiv) | 0,99 €/Monat | Aktivkunden kostenlos |

| Revolut | 0 € | Deutsche IBAN verfügbar | Nein | 5x oder 200 €/Monat |

| Consorsbank | 4 €/Monat* | Kostenlose Visa + Girocard | Kostenlos | 3x kostenlos/Monat |

| Vivid Money | 0 €/Monat** | Cashback bis 20 €/Monat | Nein | Bis 200 € kostenlos |

| Wise | 0 € | Multi-Währungs-Konto | Nein | 2x bis 200 €/Monat |

*Kostenlos bei entsprechendem Geldeingang oder Alter **Bei Aktivkunden mit mindestens einer Kartentransaktion pro Monat

N26 Alternativen: Neobanken vs. traditionelle Direktbanken – Was passt zu dir?

Neobanken vs. traditionelle Direktbanken unterscheiden sich grundlegend in ihrem Ansatz und ihrer Produktpalette. Neobanken sind junge Fintechs mit schlankem Produktangebot und App-Fokus, während traditionelle Direktbanken vollwertige Produktpaletten mit Krediten, Depots und Baufinanzierungen bieten.

Die Hauptunterschiede liegen im Produktportfolio, Kundenservice und der Einlagensicherung. Neobanken wie C24, Vivid Money und Revolut konzentrieren sich auf das Girokonto und innovative Features, während Direktbanken wie ING, DKB und Comdirect als Vollbanken agieren. Beim Kundenservice setzen Neobanken auf Chat-Support, Direktbanken bieten oft zusätzlich Telefon-Support. Die Einlagensicherung erfolgt bei deutschen Direktbanken über nationale Systeme, bei Neobanken oft EU-weit. Eine echte Girocard ist bei Neobanken selten, bei Direktbanken Standard.

Welche N26-Alternativen gibt es?

Wir haben 28 N26-Alternativen getestet, um die besten Optionen für dein digitales Banking zu finden. Folgend findest du eine Übersicht aller N26-Alternativen:

| Name | Geeignet für | Preise |

|---|---|---|

| Revolut | Reisende, Fremdwährungstransaktionen | Ab 0 € |

| DKB | Vielreisende innerhalb Europas | 0 € bei 700 € Geldeingang |

| ING | Junge Erwachsene, Sparer | 0 € bei 1.000 € Geldeingang |

| comdirect | Junge Erwachsene, Vielnutzer | 0 € bei 700 € Geldeingang |

| Openbank | Minimalisten, Sparer | 0 € |

| Tomorrow | Nachhaltigkeitsbewusste | 0-4 € |

| Bunq | Umweltbewusste, Freiberufler | Ab 3,99 € |

| Monese | Reisende, multinationale Nutzer | 0 € |

| Vivid Money | Flexibel, Cashback-Fans | 0 €, Bedingungen |

| C24 | Zinssparer, Budgetplaner | 0 € |

| Kontist | Selbstständige | 0 € bei 300 € Umsatz |

| Holvi | Selbstständige, Buchhaltungsanforderungen | Ab 0 € |

| Qonto | Kleine Unternehmen | Ab 9 € |

| Fyrst | Selbstständige, Unternehmer | 0 € |

| Norisbank | Breite Kundenbasis | 0 € bei 500 € Geldeingang |

| 1822direkt | Sicherheitsbewusste | 0 € bei 700 € Geldeingang |

| Postbank | Große Filialnetz-Nutzer | 0 € bei 900 € Geldeingang |

| Wise | Internationale Überweisungen | 0 € |

| Consorsbank | Allrounder mit Depot | 0 € bei 700 € Geldeingang |

| Trade Republic | Sparer und Investoren | 0 € |

| Santander | Bedingungslos kostenloses Konto | 0 € |

| BBBank | Genossenschaftsmodell | 2 Jahre kostenlos |

| FINOM | Digitale Nomaden, Freiberufler | Ab 0 € |

Sehen wir uns nun alle N26-Alternativen im Detail an:

Die besten kostenlosen Allrounder

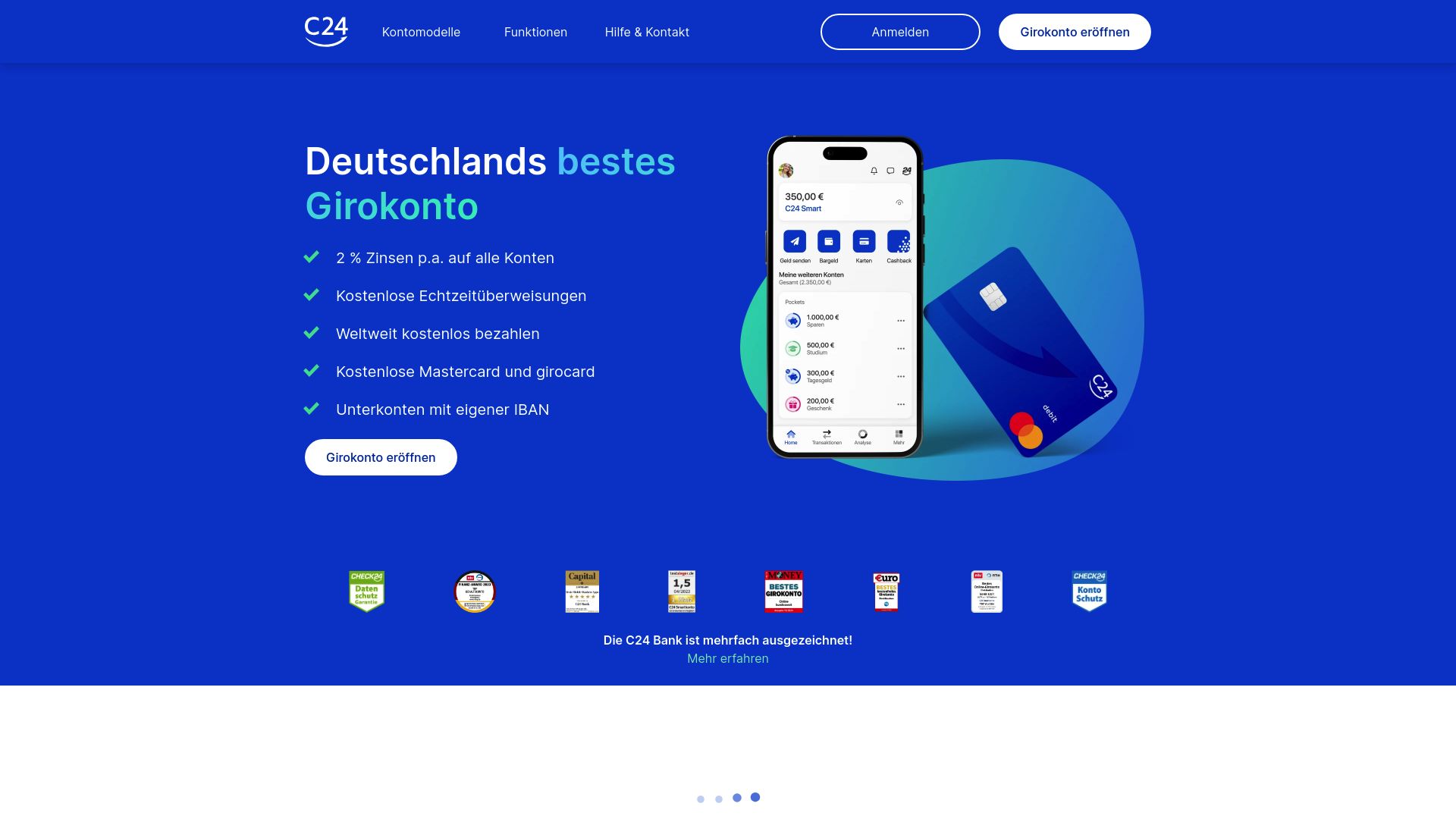

C24

C24 ist eine der besten N26-Alternativen für Sparer, da sie als einzige Neobank attraktive Zinsen auf das Girokonto-Guthaben bietet und dabei komplett kostenlos bleibt.

Kosten:

- C24 Smart: kostenlos, ohne Bedingungen

- C24 Plus: 5,90 Euro monatlich

- C24 Max: 9,90 Euro monatlich

Funktionen:

- Tagesgeldpocket mit 1,5 % p.a. Zinsen (gekoppelt an EZB-Zins minus 1,5 Prozentpunkte)

- Cashback-Programme: Smart 0,05 %, Plus 0,1 %, Max 0,2 % plus Aktions-Cashback bis 10 %

- Kostenlose Echtzeitüberweisungen und Multi-Banking-Funktionen

- Kostenlose Girocard in allen Modellen

Vorteile:

- Keine Kontoführungsgebühren beim C24 Smart-Konto

- Hohe Zinsen auf Einlagen bis 50.000 Euro

- Benutzerfreundliche App mit hohen Bewertungen

Nachteile:

- Nach der 4. kostenlosen Bargeldabhebung fallen 2 € Gebühren an

- Bareinzahlung via viacash kostet 1,75 %, über Reisebank 7,50-15 €

Trade Republic

Trade Republic ist eine herausragende N26-Alternative für Sparer und Investoren, da sie 2,0 % p.a. Zinsen auf das gesamte Guthaben bietet und Banking mit Investieren in einer App kombiniert.

Kosten:

- Kostenlos ohne Grundgebühr

- Drei Visa-Debitkarten: virtuell kostenlos, Classic 5 € einmalig, Mirror 50 € einmalig

- Weltweit kostenlose Abhebungen ab 100 € mit physischen Karten, unter 100 € kosten 1 €

Funktionen:

- 2,0 % p.a. Zinsen auf gesamtes Guthaben mit monatlicher Gutschrift

- Saveback: 1 % Kartenumsatz in Sparplan (max. 15 €/Monat, Bedingung: mind. 50 € Sparplan-Einzahlung)

- Aktien- und ETF-Handel direkt in der App

Vorteile:

- Höchste Guthabenzinsen im Vergleich

- Einzigartige Saveback-Funktion für automatisches Sparen

- All-in-One-Lösung für Banking und Investieren

Nachteile:

- Keine echte Girocard verfügbar

- Gebühren für Abhebungen unter 100 €

DKB

Die DKB ist für viele die beste N26-Alternative, da sie als Aktivkunde weltweit kostenloses Bezahlen und Geldabheben ermöglicht, Bareinzahlung anbietet und als etablierte deutsche Direktbank hohes Vertrauen genießt.

Kosten:

- 4,50 € monatlich, kostenlos bei 700 € Geldeingang oder unter 28 Jahren

- Girocard 0,99 € pro Monat

- Dispozins 8,68 % p.a. für Aktivkunden

- Bareinzahlung via Cash im Shop 1,5 % oder Reisebank 9,90 €

Funktionen:

- Weltweit kostenloses Geldabheben mit der Visa Karte bei Aktivstatus

- Moderne Banking-App mit Verwaltung von Tagesgeldkonten

- Kostenloser Kontowechselservice

Vorteile:

- Hervorragende Sicherheitsfunktionen mit Zwei-Faktor-Authentifizierung

- Kostenlose Kontoführung und Geldabhebungen für Vielreisende

- Flexibles und mobil aufrufbares Online-Banking

Nachteile:

- Das Fehlen von Filialen kann für einige Kunden unbequem sein

- Ein monatlicher Geldeingang von 700 Euro ist erforderlich für Gebührenfreiheit

ING

ING ist eine beliebte N26-Alternative für junge Erwachsene und Sparer, die durch umfassende Finanzdienstleistungen sowie flexibles Online-Banking überzeugt.

Kosten:

- 4,90 € monatlich, kostenlos bei 1.000 € Geldeingang oder unter 28 Jahren

- Visa Debitkarte ohne Kosten, Girocard für 1,49 € pro Monat

- Dispozins 9,14 % p.a.

- Bareinzahlung an ING-Automaten 1 % (min. 2,50 €, max. 7,50 €)

Funktionen:

- Banking-App bietet intuitive Verwaltung und Überweisungen

- Bequemes kontaktloses Zahlen mit Apple Pay und Google Pay

- Gratis Geldabhebungen an 97% der Geldautomaten in Deutschland

Vorteile:

- Hohe Zinssätze auf dem Extra-Konto sowie gebührenfreie Kontoführung

- Kreative Features wie Fotoüberweisung und Kleingeld Plus

- Umfassende Sicherheitsmaßnahmen mit Echtzeit-Push-Nachrichten

Nachteile:

- 1,99 % Gebühren beim Abheben und Bezahlen außerhalb der Eurozone

- Dispozinsen von 9,14 % p.a. können abschreckend wirken

Consorsbank

Consorsbank ist eine etablierte deutsche Direktbank und starke N26-Alternative für Allrounder, die eine Vollbank mit breiterem Produktangebot und deutscher Einlagensicherung suchen.

Kosten:

- 4 € monatlich, kostenlos bei 700 € Geldeingang oder unter 31 Jahren

- Kostenlose Visa Card Debit und Girocard

- Abhebungen ab 50 € kostenlos im EWR, unter 50 € kosten 1,95 €

- Fremdwährungsgebühr 2,10 %, Dispozins 9,40 % p.a.

Funktionen:

- Vollwertige Direktbank mit Depot, Krediten und Baufinanzierung

- Gemeinschaftskonto möglich

- Mobile Banking mit Apple Pay und Google Pay

Vorteile:

- Kostenlose Visa Card Debit und Girocard bei Kontoeröffnung

- Deutsche Einlagensicherung und etablierte Banktradition

- Breites Produktangebot über das Girokonto hinaus

Nachteile:

- Gebühren für Abhebungen unter 50 € im Ausland

- Höhere Fremdwährungsgebühren als spezialisierte Neobanken

comdirect

comdirect ist eine deutsche Direktbank, die als N26-Alternative für junge Erwachsene und Vielnutzer agiert und zahlreiche Finanzdienstleistungen bereitstellt.

Kosten:

- 4,90 € monatlich, kostenlos bei 700 € Geldeingang, 3x Mobile Payment oder 1 Trade

- Kostenlose Visa-Debitkarte und Girocard für 1 € pro Monat

- Weltweit bis zu drei Bargeldabhebungen im Monat kostenlos, danach 4,90 € pro Abhebung

- Dispozins 8,65 % p.a., 3 kostenlose Bareinzahlungen pro Jahr bei Commerzbank

Funktionen:

- Einfaches Online-Banking, Echtzeitüberweisungen und Unterstützung durch Apple Pay und Google Pay

- SEPA-Echtzeitüberweisungen und Bargeldabhebungen in etwa 12.000 Geschäften

Vorteile:

- Bis zu dreimal im Monat sind Bargeldabhebungen weltweit kostenlos

- Moderne Zahlungsmethoden bieten Flexibilität und Bequemlichkeit für digitale Nutzer

Nachteile:

- Gebühren fallen ab der vierten Bargeldabhebung im Monat an

- Ein Dispozins von 8,65% p.a. kann höher sein als bei anderen Banken

Die besten für Reisende & internationale Nutzung

Revolut

Revolut ist eine herausragende N26-Alternative für Reisende und internationale Nutzer, die sich durch ihre vielseitige Finanztechnologie und vollwertige Banklizenz mit deutscher IBAN auszeichnet.

Kosten:

- Standard 0 €, Plus 2,99 €, Premium 7,99 €, Metal 13,99 €, Ultra 50 € monatlich

- 5 kostenlose Abhebungen oder 200 € monatlich im Standard-Tarif, danach 2 % Gebühren

- Deutsche IBAN über Berliner Zweigniederlassung verfügbar

Funktionen:

- Vollwertiges Alltagskonto dank deutscher IBAN für Gehaltseingänge

- Kostenfreie Überweisungen in 36 Währungen und Multiwährungskonten

- Trading-Funktionen: Aktien, ETFs und Kryptowährungen handelbar

- Tagesgeld bis 2,0 % p.a. verfügbar

Vorteile:

- Keine Kontoführungsgebühren und schnelle Kontoeröffnung ohne Schufa-Abfrage

- Finanz-Super-App mit Banking, Trading und Krypto in einer Anwendung

- EU-weite Einlagensicherung bis 100.000 € über litauisches System

Nachteile:

- Kein Dispokredit und keine Bareinzahlung in Deutschland verfügbar

- Abhängigkeit von der App für alle Bankgeschäfte

Wise

Wise ist eine spezialisierte N26-Alternative für internationale Nutzer, die ein kostenloses Multi-Währungs-Konto mit lokalen Bankverbindungen in mehreren Ländern bietet.

Kosten:

- Kostenloses Multi-Währungs-Konto ohne monatliche Gebühren

- Physische Wise Debitkarte (Visa) kostet einmalig 7 EUR

- 2 kostenlose Abhebungen bis 200 EUR pro Monat, danach 0,50 EUR + 1,75 % auf Betrag über 200 EUR

Funktionen:

- Lokale Bankverbindungen in über 10 Ländern für günstige Überweisungen

- 1,73 % p.a. Zinsen auf EUR-Guthaben bei aktivierter Zinsanlage-Funktion

- Extrem günstige Auslandstransaktionen zu echten Wechselkursen

Vorteile:

- Spezialist für internationale Finanzen mit transparenten Gebühren

- Safeguarding-Prinzip: 100 % Kundengelder getrennt bei führenden Banken gehalten

- Unterstützung von über 50 Währungen

Nachteile:

- Keine gesetzliche Einlagensicherung, sondern Safeguarding-Prinzip

- Begrenzte Funktionen für rein deutsches Banking

Monese

Monese ist eine interessante N26-Alternative für multinationale Nutzer, die sich durch ihre benutzerfreundliche App und den schnellen Anmeldeprozess ohne Schufa-Abfrage auszeichnet.

Kosten:

- Simple 0 €, Classic 7,95 €, Premium 14,95 € monatlich

- Abhebungen 2 % Gebühr im Simple-Tarif

- Bareinzahlung via Paysafecash 3,5 % (mindestens 3 €)

- Einmalige Versandgebühr für die physische Karte: 4,95 €

Funktionen:

- Schnelle Kontoeröffnung ohne Schufa-Abfrage

- Virtuelle und physische Mastercard verfügbar

- Integration mit Apple Pay und Google Pay für mobiles Bezahlen

- Möglichkeit zur Eröffnung von Geschäftskonten

Vorteile:

- Keine Schufa-Abfrage, ideal für Benutzer mit negativem Schufa-Eintrag

- Benutzerfreundliche App mit guter Übersicht

- Hohe Kundenzufriedenheit mit positiven Bewertungen

- Internationale Währungsunterstützung ohne zusätzliche Gebühren

Nachteile:

- Keine deutsche IBAN, was zu Akzeptanzproblemen führen kann

- Gebühren für Bargeldabhebungen und Transaktionen in Fremdwährungen

- Kein Dispositionskredit verfügbar

Die besten für Nachhaltigkeit

Tomorrow

Tomorrow ist eine vielversprechende N26-Alternative für nachhaltigkeitsbewusste Nutzer, die sich auf nachhaltiges Banking spezialisiert hat. Während N26 einen rein technologischen Fokus hat, stellt Tomorrow als Alternative die Nachhaltigkeit in den Mittelpunkt jeder Transaktion.

Kosten:

- “Pay What You Want”-Modell: 0-4 € monatlich für Tomorrow Now

- Tomorrow Change: 8 € monatlich

- Tomorrow Zero: 17 € monatlich

- Bareinzahlung via Einzelhandel 1,5 %

Funktionen:

- Pockets für finanzielle Planung und Unterkonten zur Erreichung spezifischer Sparziele

- Echtzeitüberweisungen und SEPA-Instant-Transfers im “Change”-Plan

- Integration von Apple Pay und Google Pay für mobiles Bezahlen

- Nachhaltige Investments und ein “Rounding Up”-Feature zur Unterstützung von Klimaprojekten

Vorteile:

- Starker Fokus auf Nachhaltigkeit, jeder Kartenzahlung leistet einen Klimaschutzbeitrag

- Hohe Kundenzufriedenheit und transparente Ausgabenübersicht

- Sicheres Banking mit Einlagensicherung bis 100.000 Euro

Nachteile:

- Die Funktionen im Basismodell sind begrenzt, kein Zugang zu einer echten Kreditkarte

- Bankgeschäfte können nur über die App abgewickelt werden

Bunq

Bunq positioniert sich als europäische Digitalbank mit innovativen Funktionen und Nachhaltigkeitsfokus als N26-Alternative für umweltbewusste Nutzer.

Kosten:

- Core 3,99 €, Pro 9,99 €, Elite 18,99 € monatlich

- 2,01 % p.a. Zinsen mit wöchentlicher Gutschrift

- Bareinzahlung erste 100 € kostenlos, dann 2,5 %

- Kostenlose Zahlungen im Euro-Ausland, 1% im Nicht-Euro-Ausland

Funktionen:

- Mobile Verwaltung über die Bunq App mit Funktionen wie Unterkonten und automatischem Sparen

- Echtzeit-Benachrichtigungen bei Transaktionen und Integration mit Apple Pay und Google Pay

- Internationale Überweisungen in über 40 Währungen durch Wise

- Innovative Tools wie AutoSave und Zahlungs-Sorter zur Finanzplanung

Vorteile:

- Nachhaltigkeit durch Pflanzung eines Baumes für je 100€ Kartenumsatz

- Flexibilität dank Multikonto-Funktion und Gemeinschaftskonten

- Schnelle Kontoeröffnung in nur 5 Minuten über das Smartphone

Nachteile:

- Monatliche Gebühren können im Vergleich zu kostenlosen Alternativen abschreckend wirken

- Kosten für Bargeldeinzahlungen und Abhebungen könnten sich summieren

Welche N26 Alternative ist die beste für Selbstständige und Freiberufler?

Die beste N26-Alternative für Selbstständige und Freiberufler bietet spezialisierte Geschäftskonten mit integrierten Buchhaltungsfunktionen, DATEV-Schnittstellen und transparenten Gebührenstrukturen für geschäftliche Transaktionen.

Für Selbstständige und Freiberufler sind besonders wichtig: Buchhaltungsintegration, Rechnungsstellung, Unterkonten und DATEV-Kompatibilität. Die führenden Anbieter unterscheiden sich deutlich in ihren Kostenmodellen und Funktionsumfängen:

Kontist

Kontist ist eine N26-Alternative, die speziell für Freiberufler und Selbstständige entwickelt wurde. Es stellt verschiedene Kontomodelle bereit, darunter ein kostenloses Free-Modell bei einem Mindestumsatz von 300 € im Monat.

Kosten:

- Free: 0 € mit 5 kostenlosen SEPA-Transaktionen, danach 0,40 €

- Start: 11 € monatlich mit 30 Transaktionen

- Plus: 25 € monatlich mit 100 Transaktionen

- Physische Visa Business Debitkarte 29 € pro Jahr im Free-Modell

Funktionen:

- Integration mit Buchhaltungssoftware wie Lexoffice und FastBill

- Automatische Steuerberechnung und Rücklagenbildung

- Mobile Banking-App für einfache Nutzung und Verwaltung

Vorteile:

- Schnelle Kontoeröffnung in wenigen Minuten über die App

- Keine Schufa-Prüfung nötig

- Gute Kundenbewertungen in App Stores

Nachteile:

- Keine Bargeldeinzahlungen möglich

- 2€ Gebühr für Bargeldabhebungen

Holvi

Holvi ist eine interessante N26-Alternative, die sich speziell an Selbstständige und kleine Unternehmen richtet. Als Neobank aus Finnland bietet Holvi viele Dienste, die für Geschäftsinhaber nützlich sind.

Kosten:

- Flex: 0 € monatlich mit 0,25 € pro SEPA-Transaktion

- Lite: 4,50 € monatlich bei jährlicher Zahlung mit 500 Transaktionen inklusive

- Pro: 9,00 € monatlich

- Pro+: 15,00 € monatlich

Funktionen:

- Holvi erleichtert mit integrierten Buchhaltungsfunktionen die Finanzverwaltung für Unternehmen

- Es sind bis zu 500 Transaktionen monatlich enthalten

- Die Plattform bietet bis zu drei Business Debit Mastercards

Vorteile:

- Benutzerfreundliche App vereinfacht die Finanzverwaltung und ermöglicht eine schnelle Kontoeröffnung

- Einlagensicherung von 100.000 € sorgt für Sicherheit

- Holvi hat eine transparente Gebührenstruktur

Nachteile:

- Hohe Gebühren bei Bargeldabhebungen sind möglich

- Fehlende Unterkonten könnten die Budgetierung erschweren

Qonto

Qonto ist eine Fintech-Plattform für digitale Geschäftskonten und bietet eine spannende Alternative zu N26. Gegründet 2016, richtet sich Qonto mit verschiedenen Kontenmodellen an kleine und mittlere Unternehmen, Freiberufler und Startups.

Kosten:

- Basic: 9 € monatlich bei jährlicher Zahlung mit 30 SEPA-Transaktionen

- Smart: 19 € monatlich mit 60 Transaktionen und DATEV-Schnittstelle

- Premium: 39 € monatlich mit 100 Transaktionen

- Alle Preise zzgl. MwSt.

Funktionen:

- Integration mit Buchhaltungssoftware wie DATEV und sevDesk

- Digitale Konten bieten bis zu 30 physische und virtuelle Karten

- Verwaltung deiner Ausgaben und Rechnungen sowie Echtzeit-Infos zu Transaktionen

Vorteile:

- Kontoeröffnung gelingt schnell in 10 Minuten, 30 Tage kostenlos testen

- Intuitive App und erstklassiger Kundenservice machen die Plattform benutzerfreundlich

- Flexibel und anpassbar an verschiedene Unternehmensgrößen und -arten

Nachteile:

- Bargeld einzahlen ist nicht möglich

- Begrenzte Bankinfrastruktur könnte große Unternehmen einschränken

- Höhere Gebühren für Fremdwährungszahlungen im Vergleich zu spezialisierten Banken

FINOM

FINOM ist eine dynamische Neobank, die besonders als N26-Alternative für digitale Nomaden, Freiberufler und kleine Unternehmen hervorsticht. Mit Sitz in den Niederlanden bietet FINOM eine Vielzahl an Konto-Modellen, die sich durch ihre Flexibilität und Kostenstruktur auszeichnen.

Kosten:

- Solo: 0 € monatlich mit 50 SEPA-Transaktionen

- Basic: 9 € monatlich bei jährlicher Zahlung (alle SEPA-Transaktionen kostenfrei)

- Smart: 19 € monatlich mit 200 SEPA-Transaktionen

Funktionen:

- Kombinierte Plattform für Banking, Rechnungsstellung und Buchhaltung

- Unterstützung für SEPA-Überweisungen und virtuelle bzw. physische Visa Karten

Vorteile:

- Hohe Einlagensicherung bis 100.000 €

- Benutzerfreundliche App mit schnellen Kontoeröffnungen

Nachteile:

- Gebühren für bestimmte Transaktionen im Solo-Tarif

- Keine Möglichkeit zur Bareinzahlung auf das Konto

Fyrst

Fyrst ist eine interessante Wahl, wenn du eine N26-Alternative suchst, vor allem für Selbstständige und digitale Nutzer, die eine effektive Plattform für ihre Finanzen benötigen.

Kosten:

- Base: 0 € für Freiberufler (6 € für juristische Personen) mit 50 beleglosen Buchungsposten

- Complete: 10 € monatlich mit 75 Buchungsposten

- Bargeldeinzahlung bei Postbank 3 € (Base) bzw. 2,50 € (Complete) je 5.000 €

Funktionen:

- Du kannst dein Konto digital über eine intuitive App führen

- Abhebungen und Einzahlungen sind im Cash Group-Netzwerk möglich

- Es gibt Unterstützung durch Buchhaltungssoftware und Auftragsmanagement

Vorteile:

- IBAN gibt’s sofort bei Eröffnung

- Die Deutsche Bank sichert Einlagen bis zu 100.000 €

- Im ersten Jahr ist die Visa Business Card kostenlos

Nachteile:

- Bargeldeinzahlungen bei der Postbank kosten extra

- Hohe Gebühren bei vielen Transaktionen

Weitere Alternativen für Privatkunden

Openbank

Openbank überzeugt als N26-Alternative mit modernem Online-Banking. Sie bietet eine kostengünstige Lösung für alle, die eine flexible und transparente Banklösung ohne versteckte Kosten suchen.

Kosten:

- Kostenlose Kontoführung: Keine monatlichen Gebühren für das Hauptkonto

- Keine Gebühren für Überweisungen innerhalb der EU und bis zu fünf kostenlose Bargeldabhebungen pro Monat in der Eurozone

- Tagesgeld 2,75 % p.a. für Neukunden (3 Monate)

Funktionen:

- Kostenloses Girokonto mit einer Debitkarte

- Attraktive Tagesgeldzinsen von 2,75 % für Neukunden

- Benutzerfreundliche App für einfaches Finanzmanagement und Ausgabenkontrolle

- Virtuelle Karten für sicherere Online-Transaktionen

Vorteile:

- Kostenfreies Banking ohne monatliche Gebühren

- Benutzerfreundliche Plattform, die flexible und moderne Bankdienstleistungen ermöglicht

- Attraktive Zinsangebote für neue Kunden und einfache Kontoeröffnung

Nachteile:

- Kritischer Kundenservice mit einer Bewertung von im Schnitt 2,5/5

- Hohe Zinsen nur für Neukunden und wenige physische Filialen für persönliche Beratung

- Keine Bareinzahlung in Deutschland möglich

Vivid Money

Vivid Money ist eine interessante Alternative zu N26 und bietet digitalen Bankkunden innovative Funktionen und flexible Kostenmodelle. Wichtig zu beachten: Seit dem Wechsel zur E-Geld-Lizenz (Vivid 2.0) gibt es keine gesetzliche Einlagensicherung mehr, sondern das Safeguarding-Prinzip.

Kosten:

- Standard: 0 € für Aktivkunden mit mindestens einer Kartentransaktion pro Monat oder über 1.000 € Guthaben, sonst 3,90 € Inaktivitätsgebühr

- Plus: 6,90 € monatlich (4,90 € bei 6-monatiger Vorauszahlung)

- Prime: 9,90 € monatlich (7,90 € bei jährlicher Zahlung)

- Abhebungen nur über 50 € gebührenfrei, darunter 3 % (mindestens 1 €)

Funktionen:

- Eine intuitive App erleichtert mobiles Banking und das Verwalten von Finanzgeschäften über das Smartphone Girokonto

- Mehrere Unterkonten, genannt Pockets, mit eigenen IBANs ermöglichen flexibles Finanzmanagement

- Aktien, ETFs und Kryptowährungen stehen für Investitionen zur Verfügung

- Cashback-Programme bis 20 € monatlich im Standard-Modell

Vorteile:

- Schnelle Kontoeröffnung und einfache Steuerung über die App

- Vielfältige Investitionsmöglichkeiten sowie ein lukratives Cashback-Programm

- Bareinzahlung 2,5 %, für Prime-Kunden bis 200 € monatlich gebührenfrei

Nachteile:

- Keine gesetzliche Einlagensicherung mehr, sondern Safeguarding-Prinzip

- Abhebungen unter 50 € kosten Gebühren

- Eingeschränkter Kundenservice ohne persönliche Beratung

Santander

Santander bietet mit dem BestGiro eine solide N26-Alternative für Nutzer, die ein bedingungslos kostenloses Konto bei einer etablierten Großbank mit Filialnetz-Anbindung suchen.

Kosten:

- BestGiro: bedingungslos kostenloses Girokonto ohne Mindestgeldeingang

- Kostenlose Visa Debitkarte, optionale kostenlose Visa-Kreditkarten (BestCard Basic)

- Kostenlose Abhebungen an 2.800 CashPool-Automaten in Deutschland

- Mit Kreditkarte 4x monatlich weltweit kostenlos, Fremdwährungsgebühr 1,85 %

Funktionen:

- Mobile Banking-App mit Standard-Funktionen

- Filialnetz für persönliche Beratung verfügbar

- Aktuelle Neukundenprämie: bis zu 50 € für Empfehlung

Vorteile:

- Bedingungslos kostenlose Kontoführung

- Sicherheit einer großen, bekannten Bank

- Breites Geldautomatennetz in Deutschland

Nachteile:

- Weniger innovative Features als spezialisierte Neobanken

- Begrenzte internationale Funktionen

BBBank

BBBank ist eine einzigartige N26-Alternative für Nutzer, die das Genossenschaftsmodell schätzen und von der Gewinnbeteiligung profitieren möchten.

Kosten:

- Girokonto für Neukunden über 30 Jahre: 2,95 € monatlich, aber 2 Jahre kostenlos (Aktion bis 31.01.2026)

- Unter 30 Jahren: “Junges Girokonto” generell ohne Kontoführungsgebühren

- Mitgliedschaft erforderlich (15 € Geschäftsanteil), 4 % Jahresprämie 2024

- Girocard ebenfalls 2 Jahre kostenlos, danach 11,95 € pro Jahr

Funktionen:

- Kostenlose Abhebungen an über 2.800 CashPool-Automaten

- Visa DirectCard 18 € pro Jahr mit 36 kostenlosen Abhebungen weltweit

- Persönliche Beratung in über 70 Filialen

Vorteile:

- Einzige Genossenschaftsbank im Vergleich mit Gewinnbeteiligung für Mitglieder

- 2 Jahre kostenlose Testphase für Neukunden

- Persönliche Beratung und Filialnetz

Nachteile:

- Nach 2 Jahren fallen Kontoführungsgebühren an

- Mitgliedschaft mit Geschäftsanteil erforderlich

Norisbank

Die Norisbank ist eine interessante N26-Alternative, besonders für digital-affine Bankkunden, die Wert auf Flexibilität und Kosteneffizienz legen.

Kosten:

- Top-Girokonto kostenlos bei 500 € Geldeingang oder unter 21 Jahren, sonst 3,90 € monatlich

- Kostenlose Girocard und Mastercard Kreditkarte

- Dispozins 10,50 % p.a.

- Kostenlose Bargeldeinzahlung an Deutsche Bank-Automaten

Funktionen:

- Die kostenlose Mastercard und Girocard ermöglichen weltweit gebührenfreies Bargeldabheben

- Echtzeitüberweisungen sind gegen Gebühr nutzbar, während du auf moderne Zahlungsoptionen wie Apple Pay zugreifen kannst

Vorteile:

- Kostenlose Kontoführung unter bestimmten Bedingungen und attraktive Startguthabenoptionen

- Flexibilität bei Bargeldabhebungen und Einzahlungen im Inland

- Einfacher Kontowechselservice erleichtert den Wechsel zu Norisbank

Nachteile:

- Gebühren für Zahlungen und Abhebungen außerhalb der Euro-Zone sowie Jahresgebühren für die Debitkarte nach zwölf Monaten

- Negative Kundenbewertungen entstehen durch Kundenservice-Probleme und veraltete App-Funktionalität

1822direkt

1822direkt bietet flexible und günstige Lösungen für digital-affine Kunden als N26-Alternative mit Sparkassen-Hintergrund.

Kosten:

- Girokonto Klassik kostenlos bei 700 € Geldeingang oder unter 30 Jahren, sonst 3,90 € monatlich

- Sparkassen-Card 6 € pro Jahr

- 6 kostenlose Abhebungen pro Monat im Sparkassen-Verbund

- Dispozins 9,65 % p.a.

Funktionen:

- Online-Kontoeröffnung in 8 Minuten, komplett digital

- Multibanking verwaltet mehrere Konten in einer App

- Kostenlose Bargeldabhebungen an über 22.000 Sparkassen-Geldautomaten in Deutschland

Vorteile:

- Attraktive Prämien für Kontoeröffnung und Empfehlungen

- Flexible Zahlungen mit Apple Pay und Google Pay

- Hohe Sicherheit und umfassender Kundensupport

Nachteile:

- Gebühren für internationale Abhebungen und Zahlungen

- Monatliche Gebühren bei Nichterreichen des Mindestgeldeingangs

- Begrenzte physische Filialen im Vergleich zu traditionellen Banken

Postbank

Die Postbank ist eine etablierte Bank in Deutschland, die als N26-Alternative für Nutzer mit großem Filialnetz-Bedarf in Betracht gezogen werden kann.

Kosten:

- Giro pur: 0 € bei 900 € Geldeingang (sonst 5,90 €)

- Giro plus: 5,90 € bei 1.000 € Geldeingang (sonst 6,90 €)

- Kostenlose Postbank Card in allen Modellen

Funktionen:

- Kostenlose Bargeldabhebung an über 2.300 Geldautomaten in Deutschland

- Mobile App mit Unterstützung von Apple Pay und Google Pay

- Online-Banking mit Sicherheitsfunktionen wie BestSign

- Bargeldeinzahlung über Automaten oder Bargeld-Code in Partnergeschäften

Vorteile:

- Günstige Kontoführungsgebühren, insbesondere für junge Kunden

- Breites Filialnetz für persönliche Betreuung

- Zuverlässige Sicherheitsverfahren

Nachteile:

- Gebühren für Kreditkarten ab dem zweiten Jahr

- Eingeschränkte Bargeldverfügbarkeit im Ausland

- Gebühren für bestimmte Dienstleistungen wie Papierüberweisungen

Was sind die Vorteile und Nachteile von Alternativen zu N26?

N26-Alternativen bieten viele Funktionen und unterschiedliche Gebührenmodelle. Sie können jedoch auch komplexer und manchmal teurer sein.

Vorteile

- Flexiblere Gebührenmodelle: Diese Alternativen bieten oft kostenlose Konten oder günstige Optionen, die individuell angepasst werden können.

- Innovative Funktionen: Einige Anbieter haben Multiwährungs-Konten, Budgetierungstools und Cashback-Programme, die die Nutzung vereinfachen.

- Intuitive Apps: Diese Apps erleichtern die Kontoverwaltung mit einer benutzerfreundlichen Oberfläche.

- Nachhaltigkeit: Bestimmte Banken investieren in umweltfreundliche Projekte und bieten nachhaltige Produkte.

- Kostenlose Abhebungen im Ausland: Nützlich für Reisende, einige Banken erlauben dies ohne Gebühren.

- Einlagensicherung: Sicherheiten bis zu 100.000 Euro werden oft angeboten.

- Unterkonten: Diese ermöglichen eine bessere Budgetierung und Flexibilität.

Nachteile

- Gebühren: Einige Konten erfordern Gebühren, wenn bestimmte Bedingungen fehlen.

- Komplizierte Gebührenstruktur: Viele Zusatzleistungen können die Übersichtlichkeit erschweren.

- Kundenservice: Manche Nutzer beklagen lange Wartezeiten und mangelhaften Support.

- Keine Filialen: Der Verzicht auf physische Beratung wird von einigen als Nachteil empfunden.

- Beschränkungen: Oft gibt es Limits bei kostenlosen Abhebungen oder Transaktionen.

- Regulierung: Unterschiede bei der Regulierung können Risiken bergen.

Wie finde ich die beste Alternative zu N26 für mich?

Um die beste N26-Alternative für dich zu finden, solltest du zunächst analysieren, was dich an N26 am meisten stört, und dann gezielt nach Anbietern suchen, die genau diese Probleme lösen.

Was stört dich an N26 am meisten?

Die häufigsten Kritikpunkte von N26-Nutzern sind:

- Schlechter Kundenservice: Schwer erreichbar, inkompetent und langsam, primär über Chatbot. Telefonische Hotline nur für Premiumkunden.

- Plötzliche Kontosperrungen: Unbegründetes Sperren oder Kündigen von Konten ohne klare Antworten.

- Gebührenstruktur: Gebühren für Bargeldabhebungen im Ausland (1,7% für Standard/Smart-Konten), begrenzte kostenlose Abhebungen im Inland (3 pro Monat).

- Fehlende Zinsen: Keine oder sehr niedrige Zinsen auf Standard-Girokonto trotz gestiegenem Zinsniveau.

- Eingeschränkter Funktionsumfang: Keine echte Kreditkarte (nur Debitkarten), keine Gemeinschaftskonten, keine Filialen, limitierte Bareinzahlung.

Welcher Nutzertyp bist du?

- Sicherheitsorientierter: Du legst Wert auf deutsche Einlagensicherung und telefonischen Kundenservice → DKB, ING, Consorsbank

- Weltreisender: Du reist viel und brauchst kostenlose Auslandsabhebungen → Revolut, Wise, DKB

- Sparer: Du möchtest Zinsen auf dein Guthaben → Trade Republic, C24, Openbank

- Allrounder: Du suchst ein solides Gesamtpaket → ING, DKB, Consorsbank

Deine Top-3-Empfehlungen

Basierend auf der Kombination aus Schmerzpunkt und Nutzertyp:

- Du reist viel und die Fremdwährungsgebühren bei N26 stören dich? → Schau dir Revolut, Wise und die DKB an.

- Du ärgerst dich über fehlende Zinsen? → Trade Republic, C24 und Openbank bieten attraktive Guthabenzinsen.

- Du brauchst besseren Kundenservice? → ING, DKB und Consorsbank haben telefonischen Support und bessere Bewertungen.

Kosten

Prüfe die Kontoführungsgebühren genau. Manchmal entfallen diese bei bestimmten Geldeingängen. Achte auf Gebühren für Bargeldabhebungen und Transaktionen, egal ob im Inland oder Ausland. Kostenlose Extras wie gebührenfreie Bargeldabhebungen oder Echtzeitüberweisungen können entscheidend sein.

Funktionen

Überlege, welche Kontomodelle du benötigst, wie Privat- oder Geschäftskonten. Sind Debit- oder Kreditkarten verfügbar? Eine benutzerfreundliche App für das Smartphone-Konto ist essenziell. Zusätzliche Features wie Budgetierungstools, Unterkonten oder die Integration mit Buchhaltungssoftware können den Unterschied machen. Auch ein Gemeinschaftskonto könnte für dich interessant sein.

Sicherheitsmerkmale

Die Sicherheit deiner Einlagen ist entscheidend. Achte darauf, dass die Direktbank eine Einlagensicherung bietet. Informiere dich zudem über Sicherheitsstandards wie Zwei-Faktor-Authentifizierung und Datenschutzrichtlinien.

Kundenservice

Eine zuverlässige Erreichbarkeit des Kundenservice zählt. Informiere dich über die Erfahrungen anderer Nutzer. Der Support sollte per Telefon, Chat oder E-Mail erreichbar sein. Bonussysteme wie Prämien oder Cashback-Programme können ebenfalls attraktiv sein.

Nachhaltigkeitsaspekte

Wenn dir Nachhaltigkeit wichtig ist, prüfe, ob die Bank ökologische Projekte unterstützt oder in nachhaltige Initiativen investiert.

Sind Alternativen für N26 sicher?

Ja, Alternativen zu N26 sind meist sicher durch Lizenzen und Einlagensicherungen. Viele dieser N26-Alternativen setzen umfangreiche Sicherheitsmaßnahmen um, die du kennen solltest.

- Einlagensicherung: Banken wie DKB, ING und comdirect bieten eine Einlagensicherung bis zu 100.000 Euro. Dies wird durch nationale Fonds oder europäische Regulierungen sichergestellt.

- Regulierungen: Anbieter wie Revolut, Bunq und Holvi besitzen Banklizenzen, die von nationalen oder europäischen Aufsichtsbehörden, wie der BaFin, erteilt werden.

- Zwei-Faktor-Authentifizierung: Diese Sicherheitsprozedur ist bei vielen Anbietern Standard und hilft dabei, unbefugten Zugriff auf Konten zu verhindern.

- Verschlüsselungstechnologien: Moderne Verschlüsselungstechnologien schützen sensible Daten und Transaktionen.

- Transparente Gebührenstrukturen: Viele Alternativen legen ihre Gebühren offen dar, um potenzielle Risiken zu verringern.

- Datenschutz: Anbieter wie Tomorrow und Vivid Money betonen die Einhaltung von Datenschutzbestimmungen und minimaler Datennutzung.

- Mobiles Banking: Die mobilen Apps dieser Banken verfügen oft über umfangreiche Sicherheitsfeatures, wie die Möglichkeit, Karten bei Verlust sofort zu sperren.

Dank dieser umfassenden Sicherheitsmaßnahmen sind Alternativen zu N26 eine sichere Wahl für dich als digital-affinen Bankkunden, der nach einer zuverlässigen und risikofreien Online-Banking-Lösung sucht.

FAQ

Gibt es kostenlose Alternativen zu N26?

Ja, es gibt kostenlose Alternativen zu N26. Diese bieten grundlegende Bankdienstleistungen ohne monatliche Gebühren, jedoch können bestimmte zusätzliche Dienstleistungen kostenpflichtig sein.

Welche Alternative zu N26 bietet die beste Benutzererfahrung?

Die N26-Alternative mit der besten Benutzererfahrung ist Revolut, eine der führenden Neobanken. Diese Plattform hat eine intuitive Oberfläche und bietet Budgetierungstools sowie Echtzeit-Benachrichtigungen.

Kann ich mit Alternativen für N26 weltweit kostenlos Geld abheben?

Ja, Alternativen zu N26 bieten weltweit gebührenfreies Geldabheben. Diese Banken haben spezielle Kontomodelle oder Karten für internationale Reisen.

- DKB: Kostenlose Abhebungen weltweit ab 50 EUR.

- Wise: Kostenloses Abheben bis zu 200 EUR pro Monat.

- Revolut: 5 kostenlose Abhebungen oder 200 € monatlich im Standard-Tarif.

Gibt es nachhaltige Alternativen zu N26?

Ja, es gibt nachhaltige Alternativen, die ökologische und soziale Verantwortung priorisieren. Diese Banken investieren in umweltfreundliche Projekte und bieten nachhaltige Finanzprodukte an.